Combien de temps dure en moyenne la cession d’une entreprise ? Cette question tourmente tout dirigeant désireux de céder son affaire. La réponse est loin d’être simple, car les démarches sont complexes et chaque cas est unique. Dans la pratique, il faut compter entre 6 mois et 1 an, voire plus, pour mener à bien l’ensemble des opérations. Mais pourquoi un délai aussi long ?

1 – Préparer le terrain et sonder le marché

La cession d’une entreprise est ponctuée de nombreuses étapes qui requièrent une préparation minutieuse et une gestion réfléchie. La phase initiale, caractérisée par le lancement du processus compétitif et la commercialisation du Pack Documentaire, est cruciale :

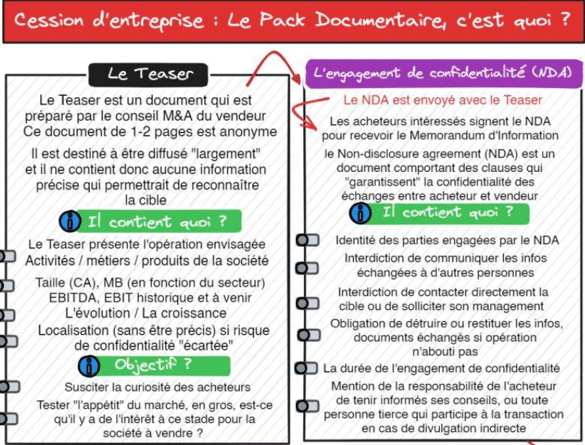

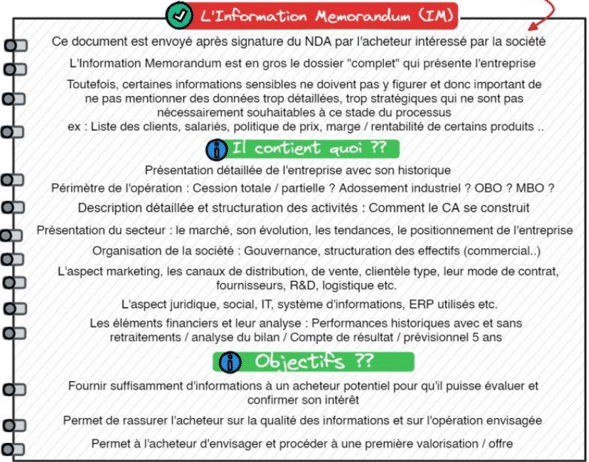

- Élaboration des documents d’approche : un profil anonyme (« Teaser »), un engagement de confidentialité (« NDA ») et un Mémorandum d’information sont rédigés pour présenter l’entreprise de manière attractive et confidentielle.

- Ciblage et stratégie : qui sera contacté et dans quel but ?

- Lancement des contacts et envoi du teaser : pour tester l’intérêt du marché et recevoir les premiers retours.

- Validation des NDA : suite à la réception du teaser, certains acquéreurs potentiels voudront obtenir le dossier complet et non anonyme.

- Transmission du mémorandum d’information : soit le dossier exhaustif et circonstancié de l’entreprise.

- Échanges de Questions-Réponses : avec les acheteurs pour cerner pleinement leur projet.

2 – Négociations : affiner les offres et trouver un accord

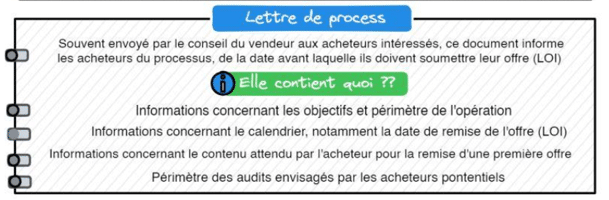

À ce stade, seuls les acquéreurs les plus intéressés et motivés restent en lice. Les négociations s’amorcent alors, avec pour objectif de parvenir à un accord mutuel sur les conditions de la cession. Cette étape peut s’étendre sur plusieurs mois et comprend :

- Une présentation du management : il s’agit d’une rencontre qui doit instaurer la confiance entre les dirigeants de l’entreprise et les acheteurs potentiels

- La réception des Lettres d’Intention (LOI) : les acquéreurs confirment leur intérêt par une proposition de prix, qui servira de base aux discussions.

- La négociation des LOI : à ce stade, la valorisation de l’entreprise, le rôle du management, la rémunération, les modalités de paiement et la structure de l’opération font l’objet de négociations approfondies.

- L’acceptation d’une ou de plusieurs offre(s) : le vendeur sélectionne l’offre qui correspond le mieux à ses attentes et à ses objectifs.

3 – Sécuriser la transaction et finaliser la vente

Une fois l’offre acceptée, la phase de finalisation et de validation juridique peut débuter :

- La mise à disposition de la Dataroom et due diligence : à cette étape, les acheteurs ont accès à l’ensemble des documents de l’entreprise pour mener des audits approfondis.

- La confirmation de l’offre ferme si les audits s’avèrent satisfaisants.

- La rédaction des documents juridiques avec l’aide d’avocats, le protocole de cession, la garantie d’actif et passif (GAP) et le pacte d’actionnaires sont élaborés et négociés.

- Le closing : qui consiste en la signature des contrats et au versement du prix de cession, officialisant la cession de l’entreprise.