Une société doit souvent recourir à des emprunts bancaires pour payer des projets d’envergure. Mais avant de demander un nouveau crédit, elle devra avant tout s’assurer qu’elle sera en mesure de le rembourser. Dans cette optique, elle devra avoir une vision claire de sa situation économique afin de déterminer sa capacité à amortir ses prêts. Les ratios d’endettement sont les témoins de la santé financière de l’entreprise. De plus, ils seront obligatoirement pris en compte par les banques dans leur décision d’accorder ou non l’emprunt. Ils peuvent aussi être considérés dans le calcul de la valorisation de l’entreprise.

Qu’est-ce qu’un ratio d’endettement ?

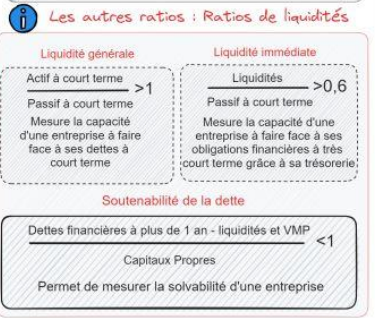

Il s’agit de l’un des outils d’évaluation de la charge de la dette d’une entreprise par rapport à ses actifs ; autrement dit, la quantité de ses créances comparée à ses ressources propres. Les ratios d’endettement aident ainsi à apprécier sa solvabilité, mais également à avoir une vision plus claire de sa santé et sa solidité économiques.

Par ailleurs, ils permettent aux dirigeants de déterminer le niveau d’endettement maximal de l’entreprise en fonction des risques de surendettement ou de faillite, de ses objectifs de développement et de son aptitude à renflouer la trésorerie pour assurer le remboursement.

Les ratios tiennent comptent de 3 principaux critères :

- le degré d’autonomie financière: cette donnée définit le niveau de dépendance financière de l’entreprise vis-à-vis de tiers (banques et autres investisseurs) et en considérant les possibilités offertes par ses ressources internes ;

- la capacité d’endettement: elle permet de voir si l’entreprise peut encore se permettre de faire d’autres prêts sans risquer la faillite ou une situation de surendettement, tout en assurant le financement de ses activités en cours et ses investissements futurs ;

- la capacité de remboursement : aide à déterminer si les mouvements dans la trésorerie permettent ou non de garantir la restitution des sommes empruntées, avec les intérêts.

Les principaux ratios utilisés pour les projets d’emprunts sont résumés dans l’image suivante :

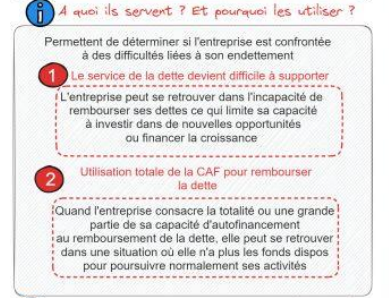

Une surveillance des ratios d’endettement s’impose pour mieux détecter ses signes d’amélioration ou de dégradation de la santé financière de la société ou pour déterminer les tendances. De plus, ces indicateurs constituent des outils d’aide à la décision pour la correction de la stratégie d’endettement par exemple ou pour une transmission d’entreprise.

Il est utile de préciser ici que la capacité d’endettement ne doit pas être dépassée. Dans le cas du ratio d’endettement constitué par Frais financiers / EBITDA < 20 % ou 30 %, cela risque d’entraîner une hausse importante des charges financières de l’organisation. Cette situation pourrait alors réduire les possibilités d’autofinancement, ce qui peut la pousser à contracter d’autres prêts et la plonger dans un cycle « toxique » qui aboutirait à une situation de surendettement ou à la faillite.