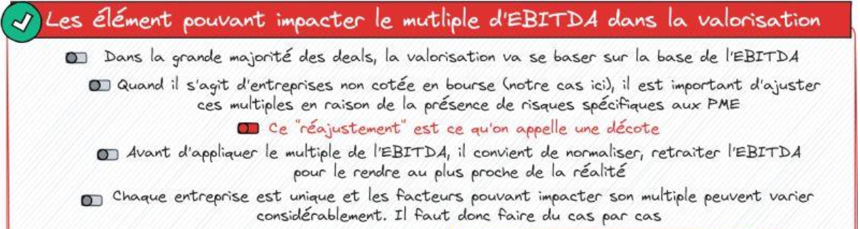

Dans le domaine des fusions-acquisitions et LBO, les valorisations d’entreprise basées sur le multiple de l’EBITDA occupent une place prépondérante. Ce ratio financier, qui sert de base de discussion dans les négociations, est influencé par divers facteurs et peut être rehaussé ou abaissé en fonction de ces derniers. Il peut également faire l’objet de décotes.

Certains secteurs d’activité, tels que l’éducation, l’édition de logiciels, les technologies et la santé, se caractérisent historiquement par des multiples d’EBITDA élevés.

Méthode d’évaluation par le multiple de l’EBITDA

Cette approche repose sur la comparaison avec des sociétés similaires en termes de caractéristiques et de performances financières. Aussi, elle exige une sélection rigoureuse des comparables afin d’assurer la pertinence et la fiabilité de l’évaluation :

- La similarité sectorielle : le rapprochement doit s’effectuer avec des sociétés opérant dans le même secteur d’activité ou dans des secteurs étroitement liés.

- Le positionnement géographique : l’environnement géographique peut avoir un impact sur la valorisation. Il est donc essentiel de confronter l’entreprise opérant sur des marchés analogues.

- Le modèle d’affaires : soit la structure des coûts, les sources de revenus et les perspectives de croissance de deux sociétés analogues.

- La taille d’une entreprise, comme le taux de croissance, peut influencer son évaluation en raison des économies d’échelle et des effets de synergie potentiels.

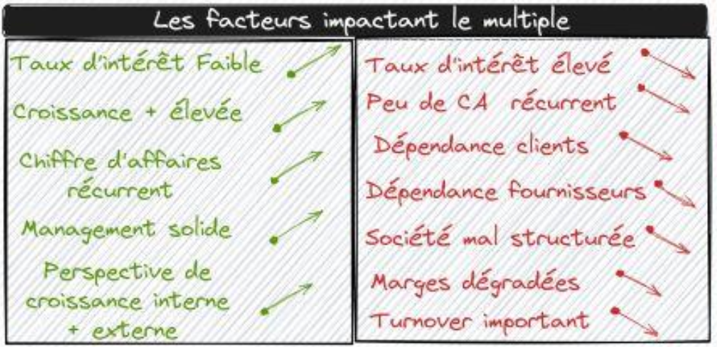

Ajustements des multiples d’EBITDA : les facteurs à considérer

Une fois la fourchette de multiples d’EBITDA définie, par exemple entre 8x et 9x, il est possible de négocier une valeur ajustée dans cette plage, à la hausse ou à la baisse.

À la hausse :

- la croissance de la société cible est supérieure à celle de son secteur,

- la taille de l’entreprise : plus l’entreprise est grande, plus le multiple sera élevé,

- le chiffre d’affaires est récurrent (comme dans un modèle SaaS) et plus rentable que celui des entreprises du même secteur,

- la détention de parts de marché stratégiques,

- la détention de propriété intellectuelle ou d’un positionnement différencié/innovant,

- une clientèle de qualité et diversifiée,

- un management stable et qualifié,

- des perspectives de croissance interne et externe significatives.

À la baisse :

- une croissance inférieure à celle des entreprises comparables,

- une faible proportion de revenus récurrents,

- une forte dépendance à certains clients,

- la dépendance marquée à certains fournisseurs,

- une structure organisationnelle inadaptée (par exemple, concentration excessive des responsabilités commerciales sur une seule personne clé),

- des marges bénéficiaires réduites,

- un taux de rotation du personnel élevé,

- un taux de résiliation élevé, notamment dans les modèles SaaS.

La valorisation par multiples est utile pour donner une estimation initiale, mais la valeur qu’un investisseur est prêt à payer dépend largement de son profil. Un acheteur stratégique pourrait s’engager davantage pour des synergies ou des technologies spécifiques, tandis qu’un investisseur financier proposera un prix permettant d’atteindre son retour sur investissement cible, basé sur le business plan auquel il croit.