Pour les dirigeants, la gestion des flux de liquidités demeure une préoccupation de premier ordre. La question centrale réside dans l’optimisation de cette opération afin de limiter les implications fiscales et juridiques.

Les mécanismes d’obtention de liquidités de la société

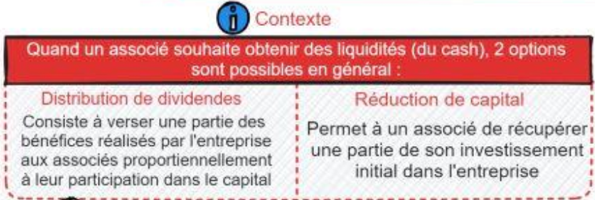

Lorsqu’un associé cherche à récupérer du cash, deux options s’offrent généralement à lui :

- La distribution de dividendes : il s’agit de la répartition d’une partie des bénéfices de la société aux actionnaires.

- La réduction du capital : via le rachat par la société de ses propres titres auprès des actionnaires à un prix correspondant à leur valeur réelle, suivi de leur annulation.

La réduction de capital : un processus complexe

La réduction de capital s’articule autour de plusieurs étapes clés :

- La cession des titres par les associés à la société : les actionnaires procèdent à la vente de leurs titres à la société elle-même, actant ainsi leur volonté de se désengager partiellement ou totalement du capital.

- La détermination du prix de cession des titres de l’entreprise : celui-ci est établi en fonction de leur valeur réelle, évaluée par un expert indépendant, et ne peut pas être inférieur à la valeur nominale des actions.

- L’annulation et le retrait des titres achetés : une fois les titres rachetés par la société, ils sont annulés et retirés du capital social, entraînant ainsi sa diminution.

Loin d’être une simple opération financière, la réduction de capital répond à plusieurs objectifs stratégiques. En premier lieu, elle permet aux associés de récupérer une partie de leurs apports sous forme de liquidités. Par ailleurs, ce procédé peut être utile pour assouplir la structure du capital de la société, par exemple en rachetant des actions détenues par des associés inactifs. Enfin, il facilite le retrait d’un associé du capital social, notamment en cas de mésentente ou de succession.

Les modalités de mise en œuvre de la réduction de capital

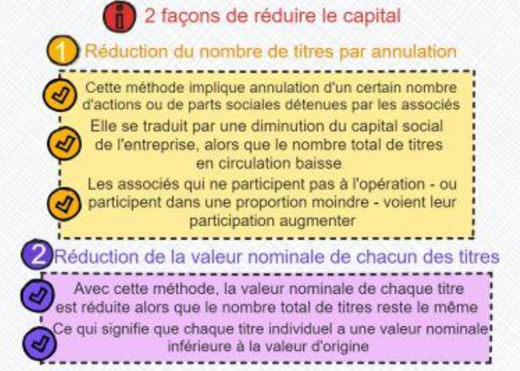

La réduction de capital peut être réalisée selon deux mécanismes distincts :

- La réduction du nombre de titres par annulation d’actions : le capital social de la société est réduit proportionnellement au nombre d’actions annulées, mais le nombre de titres en circulation reste inchangé.

- La réduction de la valeur nominale des titres de capital : qui consiste à diminuer la valeur nominale de chaque action ou part sociale, sans modifier le nombre de titres.

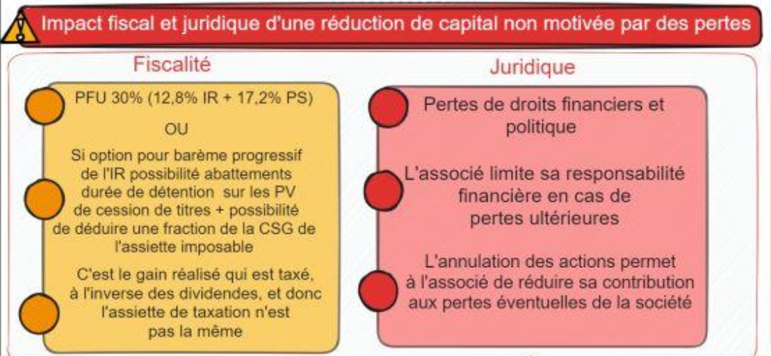

Les enjeux fiscaux d’une réduction de capital

Contrairement à la distribution de dividendes, qui est soumise à l’impôt sur le revenu (IR) au taux de 30 % ou au barème progressif de l’IR, la réduction de capital non motivée par des pertes offre à l’associé la possibilité de bénéficier d’avantages fiscaux considérables, tels que des abattements fiscaux sur la plus-value réalisée et la déduction d’une fraction de la CSG (Contribution Sociale Généralisée).

Cependant l’administration fiscale est particulièrement vigilante quant aux abus de droit en matière de réduction de capital. Si l’opération est réalisée uniquement dans un but fiscal, les autorités peuvent requalifier la plus-value en dividendes, ce qui entraînerait une imposition plus élevée. Il est fortement recommandé de prendre conseil auprès d’un cabinet spécialiste de la cession d’entreprise avant d’envisager une telle opération.

Précisions complémentaires

Il est essentiel, au-delà des considérations économiques, de justifier légalement l’intérêt social de la société à racheter ses propres titres. La responsabilité des dirigeants peut être mise en jeu s’ils ne parviennent pas à démontrer cet intérêt, car normalement, il revient aux associés de racheter les titres lorsqu’un actionnaire quitte l’entreprise, et non à cette dernière via une réduction de capital.