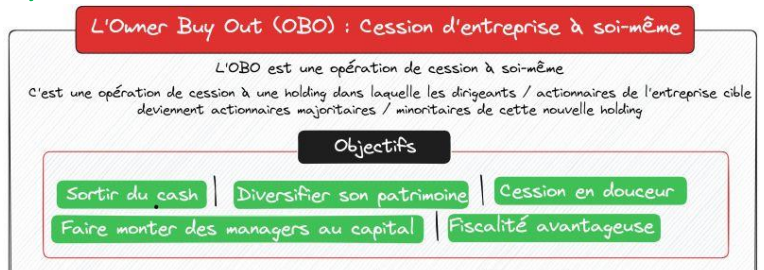

Dirigeant et propriétaire d’entreprise, vous avez des projets personnels pour lesquels il vous faut des fonds ? Vous ne souhaitez toutefois pas vendre votre société pour obtenir la somme nécessaire ou alors vous voulez bien la céder, mais en conservant un poste stratégique pour garder un certain contrôle. L’Owner Buy Out (OBO) est une solution vers laquelle vous pouvez vous tourner.

L’OBO : principes et financement

Dans une opération d’OBO, ou cession d’entreprise à soi-même, vous aurez à monter une holding de reprise pour le rachat de votre propre société.

Le financement de cette nouvelle structure va requérir des fonds qui seront fournis en partie par vous-même avec des capitaux propres et/ou par des investisseurs tiers intéressés. Vous pourrez compléter la somme avec un emprunt auprès d’une banque ou d’autres organismes financiers.

Les avantages de ce mécanisme

En optant pour l’Owner Buy Out, vous pourrez maintenir une certaine « mainmise » sur votre organisation, même si vous la quittez pour vous concentrer sur vos autres projets. Cette solution offre également la possibilité de convertir votre patrimoine professionnel en patrimoine personnel, que vous pourrez transmettre facilement plus tard. En effet, vous pourrez faire participer des proches/des investisseurs au capital d’abord, puis organiser progressivement la cession totale de l’entreprise à moyen-terme.

Si vous avez fait rentrer des associés minoritaires à la création de votre entreprise et qu’ils ne sont pas engagés dans la croissance et les activités de la société, procéder à une OBO vous permettra de les écarter du capital. Enfin, l’OBO constitue un moyen d’optimiser le développement interne et/ou externe avec l’intégration d’investisseurs.

Exemple d’OBO

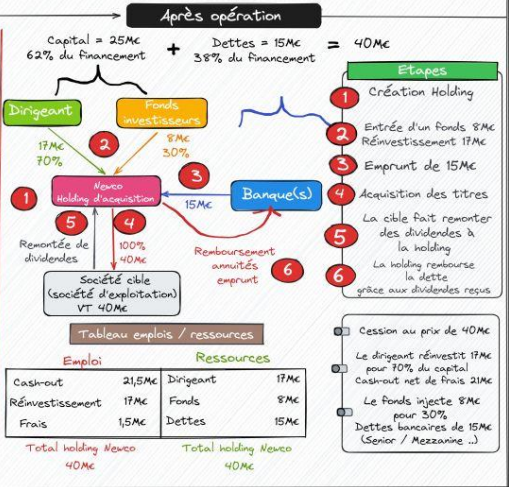

Après un appel d’offres, la valorisation d’une entreprise est fixée par son dirigeant à 40 millions d’euros. Ce dernier souhaite faire un OBO afin de sortir 30 % de ses titres en cash et introduire un partenaire financier au capital.

Il monte une holding destinée à accueillir la totalité des parts de la société. Après avoir contacté des investisseurs, il reçoit une proposition de 8 millions d’euros en échange de 30 % du capital. Avec les montants déjà à disposition, il lui est possible de demander un pool bancaire pour 15 millions d’euros.

L’opération lui a permis de sortir un cash-out de 21,5 millions d’euros tout en conservant la majorité du capital.

Comme dans une LBO, 4 leviers auront contribué à la réussite de l’opération :

- Le levier financier (près 70 % du capital obtenu),

- Le levier juridique (le dirigeant demeure majoritaire après avoir vendu 30 % de ses parts),

- Le levier fiscal (mise à profit de l’intégration fiscale),

- Le levier managérial (l’efficacité de la gestion et des équipes existantes).

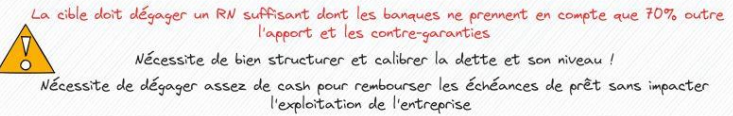

Il faudra toutefois prendre les mesures qui s’imposent pour une gestion optimale de la dette de la cible pour éviter des conséquences négatives sur l’exploitation de l’entreprise.