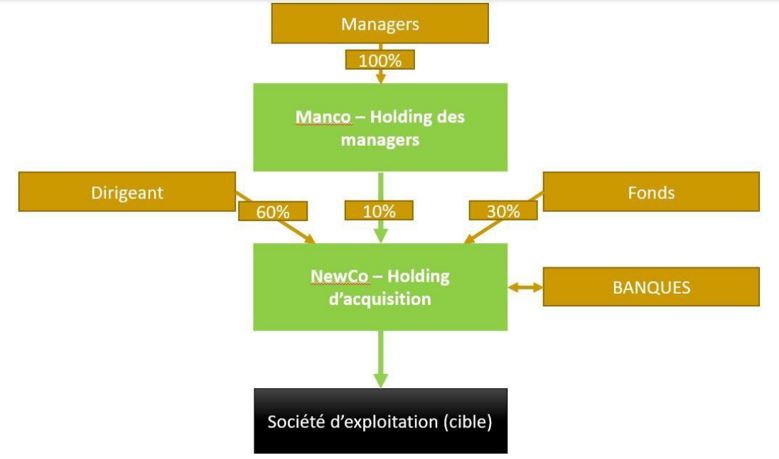

La MANCO, acronyme de Managers Company, est un dispositif juridique élaboré, souvent organisé sous la forme d’une holding intermédiaire. Son rôle principal est de centraliser les participations des managers au capital de la société cible d’un LBO.

Cette structure permet aux cadres dirigeants de devenir des actionnaires indirects de l’entreprise cible.

Les avantages de la MANCO

Cet outil vise à aligner étroitement les intérêts des managers avec ceux de l’entreprise. Il contribue à instaurer un véritable partenariat entre les managers et l’entreprise, renforçant ainsi leur engagement dans la réussite des projets, notamment lors d’opérations de fusion et acquisition (M&A).

La MANCO a pour vocation de regrouper l’ensemble des éléments de rémunération variable des managers. Par ailleurs, l’indépendance juridique de cette société confère une grande flexibilité quant à la composition de l’équipe de direction.

Les atouts d’une MANCO peuvent être regroupés en trois catégories principales :

1 – L’intérêt financier

La mise en place de cette structure permet de bénéficier d’un second levier d’endettement, souscrit au nom de cette société. Ce mécanisme améliore la capacité d’investissement des managers et cadres clés, qui deviennent actionnaires de la holding d’acquisition.

Concrètement, la MANCO contracte un emprunt afin de financer l’acquisition d’une partie du capital de la holding, laquelle procédera à celle de la société cible.

Il s’agit généralement d’un emprunt in fine, ce qui signifie que le remboursement du capital n’intervient qu’à l’échéance. En conséquence, seuls les intérêts sont dus annuellement par la MANCO, nécessitant dès lors des apports réguliers de la part de ses associés.

2 – L’intérêt juridique

Le regroupement des managers au sein d’une holding facilite considérablement les relations sociétaires. En effet, c’est cette entité qui devient associée au capital de la holding d’acquisition, ce qui simplifie la gestion des droits et obligations de chacun.

Par ailleurs, des dispositions statutaires offrent le moyen de stabiliser le capital lors d’un LBO ou d’un OBO. Parmi celles-ci, une clause spécifique peut être prévue afin d’organiser les entrées et sorties des associés, une clause d’agrément pour contrôler l’admission de nouveaux actionnaires.

Une attention particulière doit être portée à la rédaction du pacte d’actionnaires, afin de prévenir les éventuels conflits et de garantir la pérennité de la structure. Le recours à un cabinet de conseil en LBO ou d’un cabinet d’avocats spécialisé en M&A est fortement recommandé.

3 – L’intérêt fiscal

En optimisant la capacité d’investissement des managers, la Manco permet d’atteindre les seuils de détention nécessaires pour bénéficier de régimes fiscaux avantageux au niveau de la holding d’acquisition. Ces régimes, tels que le régime mère-fille et le régime de quasi-exonération des plus-values, réduisent significativement la charge fiscale associée à la détention et à la cession de titres de participation.

Toutefois, il convient de souligner certaines limites :

-

- Sur le plan opérationnel, les managers peuvent rencontrer des difficultés à gérer leurs rôles de salariés et d’actionnaires.

- En termes de coût, la Manco engendre des frais de fonctionnement propres.