La renégociation des conditions de l’emprunt

Pour remédier à cette situation critique, il est indispensable de renégocier les modalités de la dette avec la banque. L’objectif est de parvenir à un accord mutuellement acceptable qui rétablisse la conformité de l’entreprise avec ses engagements contractuels, après évaluation, tout en préservant sa viabilité financière.

Les modifications peuvent inclure :

- une augmentation du taux d’intérêt,

- le report de l’échéance de la dette,

- le paiement d’une soulte en trésorerie.

Ces ajustements sont considérés comme des frais annexes qui englobent les honoraires de conseil, les frais de dossier, les frais administratifs, et autres. La renégociation prend en compte le risque supplémentaire pour la banque après cette opération, puisque l’entreprise ne respecte plus certains ratios financiers et peut, à cet effet, subir une augmentation des coûts de financement.

Aussi, il peut être nécessaire de renégocier les conditions de remboursement pour les aligner sur les flux de trésorerie de l’entreprise.

Qualification de la renégociation

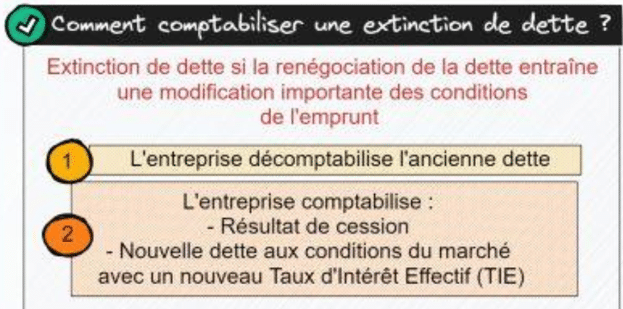

Lorsqu’une entreprise renégocie une dette avec sa banque, il est essentiel de déterminer si cette opération constitue une extinction de la dette existante ou une simple modification. Cette distinction revêt une importance capitale tant d’un point de vue juridique que comptable.

- a) Approche quantitative : le critère des 10 %

Le critère des 10 % est une méthode quantitative simple qui compare les flux de trésorerie avant et après la révision des conditions de remboursement.

- Si les flux de trésorerie nets de l’entreprise augmentent de plus de 10 %, cela correspond à une extinction de la dette.

- Si l’augmentation des flux de trésorerie nets est inférieure à 10 %, il s’agit d’une modification de la dette. Dans ce cas précis, l’emprunt renégocié doit être maintenu au taux d’intérêt effectif initial.

- b) Approche qualitative : analyse des éléments clés

La méthode qualitative implique d’apprécier les éléments susceptibles d’influencer significativement le profil de risque de la dette. Cette évaluation doit tenir compte de facteurs tels que :

- la nature des modifications apportées aux conditions de la dette (taux d’intérêt, échéance, etc.),

- la situation financière de l’entreprise et ses perspectives d’avenir,

- les conditions économiques et du marché,

- la présence de garanties ou d’autres clauses particulières.

- c) Approche mixte

En pratique, il est souvent recommandé d’utiliser une approche mixte qui combine les deux méthodes. Le critère des 10 % est d’abord utilisé comme outil de filtrage initial, puis une analyse qualitative plus approfondie peut être menée pour les cas limites ou complexes.

En s’appuyant sur l’expertise d’un cabinet de conseil en LBO, les entreprises peuvent minimiser les risques liés à la renégociation de dette et maximiser les chances d’un résultat favorable.